設備等を導入する際に「経営力向上計画(B類型)」の認定を受けると、税制優遇措置や金融支援を利用できます。

設備の導入や建物の改装を検討しておられる方は必見です!

※令和7年4月より「経営力向上計画」の制度が一部変更されます。本記事の内容は、現時点で公表されている令和7年4月以降の情報をもとに記述しています。申請の際は最新の内容をご確認ください。

「経営力向上計画(B類型)」の認定によるメリットとは?

国が認定する経営力向上計画にもとづいて、設備導入や建物改装をすることで、税制優遇制度を利用できます。

参考(中小企業庁):

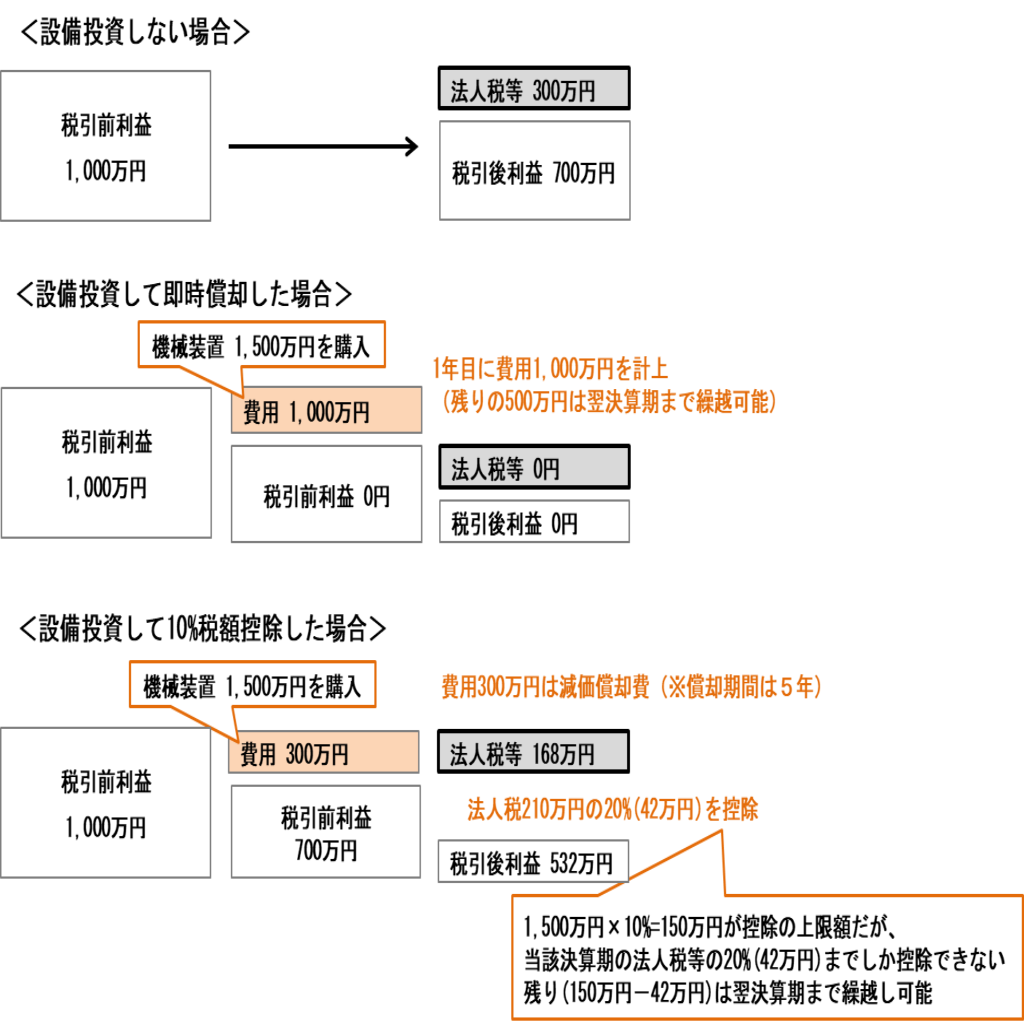

税制優遇制度では、以下のいずれかを選択できます。

即時償却

設備の取得価格の全額を初年度に費用として計上できます。(取得価格に達するまで、翌決算期まで繰越し可能)

税額控除

取得価格の10%(資本金3,000万円超1億円以下の法人は7%)の法人税等を軽減できます。

例えば、1,500万円の設備であれば、150万円の法人税等を軽減できます。但し、当該決算期の法人税等の20%までの適用となり、残りは翌決算期まで繰越し可能です。

以下に、即時償却と税額控除のメリットを図示します。(当期の税引前利益が1,000万円、実効税率が30%と仮定)

各種補助金との併用

設備導入にあたり各種補助金を受給した場合、税引前利益が増加し、法人税等の負担も大きくなります。

各種補助金と税制優遇を併用することで、法人税等を軽減できます。

税制優遇制度の対象者

対象となる事業者は以下のとおりです。

- 資本金又は出資金が1億円以下の法人

- 資本又は出資を有しない法人(一般社団法人等)のうち、常時使用する従業員数が1,000人以下の法人

- 常時使用する従業員数が1,000人以下の個人 (個人事業主は青色申告書を提出していること)

- 協同組合等

どのような設備が対象となるか?

「経営力向上計画(B類型)」では、設備投資後の投資利益率が年平均7%以上(令和7年3月末までは5%以上)であれば、表1のとおり様々な設備を対象にできます。

工場のライン構築など、大規模な設備投資にも利用できます。

また、2025年4月よりB類型が拡充され、「売上高100 億円超を目指すロードマップの作成」等の要件を満たした中小企業については、対象設備が拡充されます。(表2参照)

<表1:収益力強化設備(B類型)>

| 要件 | 対象設備 |

| 投資利益率が年平均7%以上の投資計画に係る設備 | 機械装置(160万円以上) 工具(30万円以上) 器具備品(30万円以上) 建物附属設備(60万円以上) ソフトウェア(70万円以上) |

<表2:経営規模拡大設備(B類型の拡充)> ※2025年4月より適用

| 要件 | 対象設備 |

| ・投資利益率が年平均7%以上 ・売上高100億円超を目指すロードマップの作成 ・売上高成長率年平均10%以上を目指す ・前年度売上高10億円超90億円未満 ・最低投資額1億円 or 前年度売上高5%以上 ・賃上げ率2.5% or 5.0% 以上 等 | 機械装置(160万円以上) 工具(30万円以上) 器具備品(30万円以上) ソフトウェア(70万円以上) 建物及びその附属設備(1,000万円以上)(生産性向上に資する設備の導入に伴って新増設される建物及びその附属設備に限る)※税制対象の設備投資総額の上限は60億円 |

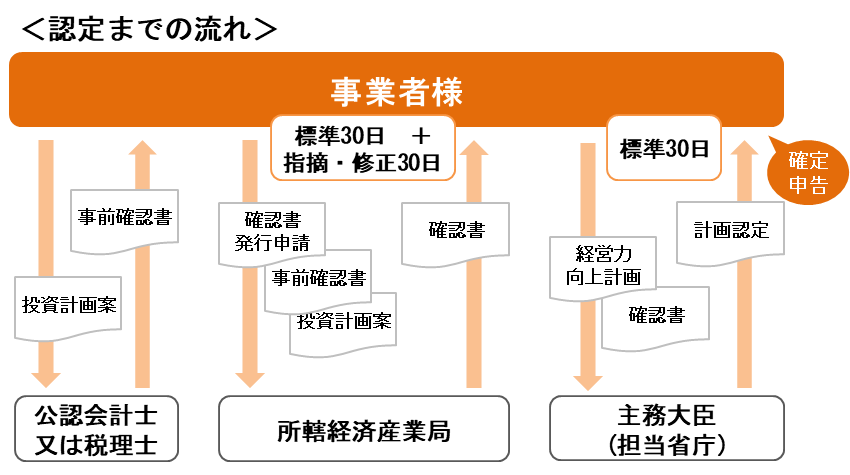

申請手続きの流れ

まずは「確認書」の書類一式を作成し、公認会計士又は税理士から「事前確認書」を取得後、所轄の経済産業局に申請し、認定を受けます。

「確認書」の認定後、作成した「経営力向上計画」と共に申請します。

※申請には専門的な知識が必要です。専門家(認定経営革新等支援機関)に計画内容を相談して支援を受けることをお勧めします。

申請にあたっての留意点

スケジュールに関する留意事項

・「確認書」の申請から認定までは1カ月以上かかります。書類不備による差戻し等で長期化することもあるため、余裕をもって準備しましょう。

・今期の決算(確定申告)で、経営力向上計画の税制優遇を利用したい場合、決算前に認定される必要があります。

・専門家(認定経営革新等支援機関)への相談は、決算日から逆算して、4ヶ月前までに始めることをお勧めします。

・所轄経済産業局への「確認書の申請」は、設備を取得(検収)する前に実施する必要があります。

その他の留意事項

・経営力向上計画は、業種毎の事業分野別指針に従って記述することになります。事業分野別指針の設定がない業種は、基本指針に従います。

参考:

・経営力向上計画は、事業分野によって提出先の官庁が異なります。

・事業計画の未達成による認定取り消しはありませんが、事業そのものが行われていない場合は、認定取り消しになります。

経営力向上計画による税制優遇と併せて活用したい制度

先端設備等導入計画

設備等(建物本体・ソフトウェアは対象外)の導入に際して、賃上げ率を3%以上引き上げる方針を表明し、「先端設備等導入計画」の認定を受けると、固定資産税が最大5年間、4分の1に軽減されます。

こちらは経営力向上計画と並行して利用できます。

※令和7年4月より「先端設備等導入計画」の制度が一部変更されます。本記事の内容は、現時点で公表されている令和7年4月以降の情報をもとに記述しています。申請の際は、最新の内容をご確認ください。

金融支援

経営力向上計画の認定により、日本政策金融公庫の金融支援(特別利率での借入)を利用できます。

民間の金融機関からの借入と併用も可能です。

最後に

設備導入と併せて、建物の新設やリフォームを実施される場合、「経営力向上計画(B類型)」の認定を受けると、税制優遇制度のメリットを受けられます。

本制度の有効活用により、現金の支出を抑え、手元キャッシュを十分に確保できます。

経営力向上計画や補助金等の申請にあたり、事業計画策定・認定(採択)・計画実施までをスムーズに行うには、一連の対応が可能な専門家がいると心強いです。

ご相談等承ります。ぜひお気軽にお問い合わせください。

支援サービス

チームを組んでサポートします。お気軽に以下のフォームから是非ご相談ください!